In hedendaags woon-werk klimaat is het de normaalste zaak van de wereld om deels of volledig thuis te werken. Na een verlengde periode van werken aan de keukentafel of logeerkamer kom je onvermijdelijke worstelingen tegen. De uitkomst? Een kantoor aan…

. nieuws

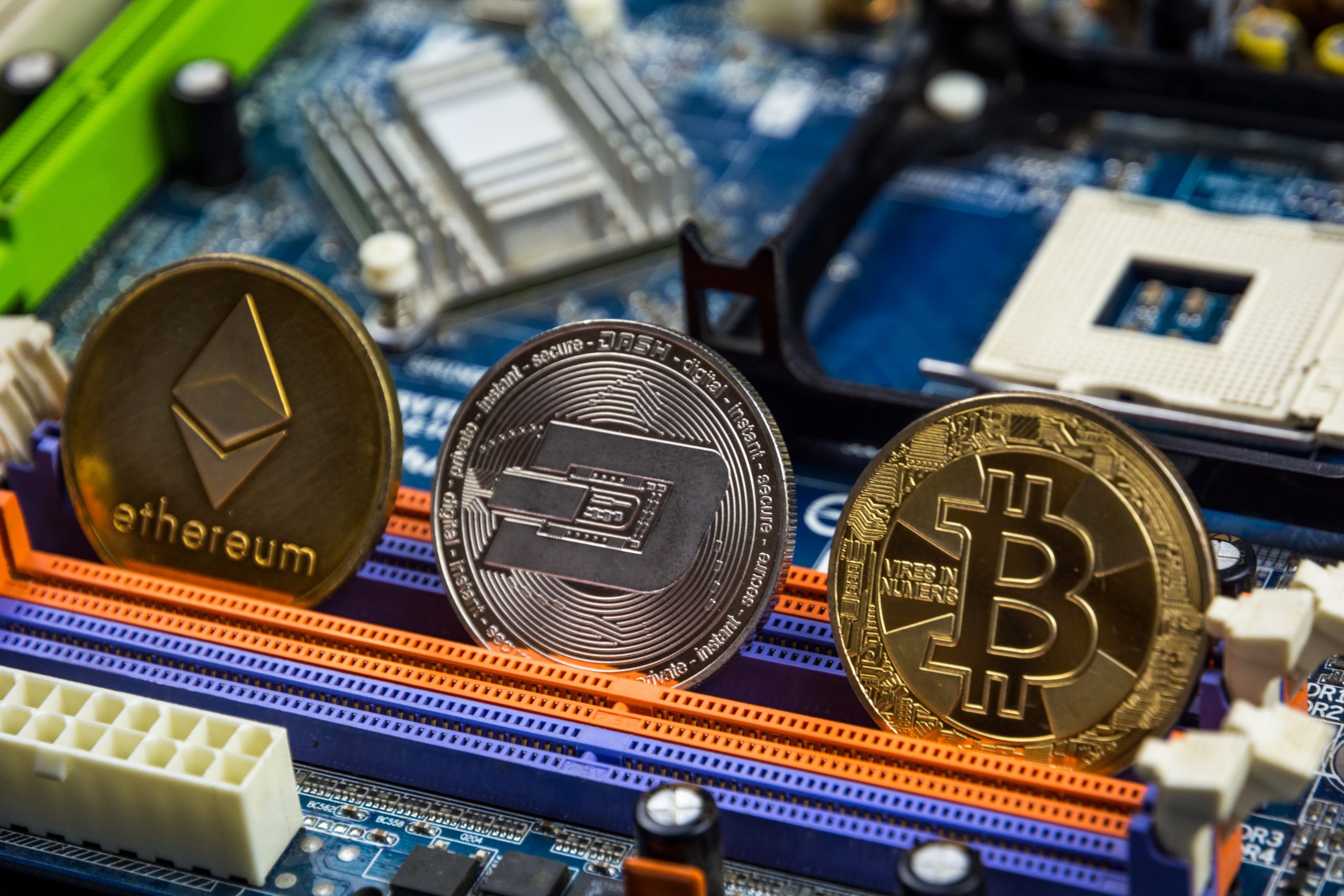

De belangrijkste cryptovaluta van dit jaar

Het afgelopen jaar steeg de belangstelling voor cryptomunten sterk. Niet alleen onder professionals, maar ook onder particulieren. Dit…

28-03-20225 services die een vertaalbureau óók voor je kan verzorgen

Misschien denk je bij een vertaalbureau vooral aan een stoffig kantoor waar taalpuristen met een berg woordenboeken om…

23-03-2022Zakelijke lening aanvragen? Creddo helpt je

Ondernemers krijgen vaak te maken met ellenlange procedures als zij op zoek gaan naar een zakelijke lening. Terwijl…

01-03-2022Een eigen online onderneming startten

Er zijn een hoop ondernemende mensen die graag hun eigen bedrijf opzetten om zo voor zich zelf aan…

16-02-2022Zakelijk internet onmisbaar – Zorg dat uw onderneming altijd online is

Internet maakt al jaren een belangrijk onderdeel uit van onze dagelijkse werkzaamheden. Nu in de tijd van Corona…

09-02-2022Het belang van een MKB deurwaarder voor uw onderneming

Elke onderneming heeft wel eens te maken met debiteuren die te laat, of soms zelfs helemaal niet betalen.…

08-02-202232 uur vergaderen in Noordwijk aan Zee

Vergaderen in Noordwijk. Combineer het noodzakelijke met het aangename. Maak na uw meeting een uitgebreide strandwandeling. Effectief vergaderen.

01-02-2022Maak de volgende stap in jouw organisatie dankzij een goede businesscoach

Wil jij graag groeien met je bedrijf, maar heb je geen idee waar je moet beginnen? Je zult…

27-01-2022