Impact investing: je hebt er wellicht nog nooit van gehoord, maar het gebeurt continu. Op verschillende vlakken wordt hard gewerkt aan een betere toekomst, bijvoorbeeld door te investeren in duurzame energie, betaalbare woningen, of toegang tot onderwijs in onderontwikkelde landen…

Financiële dienstverlening

De vijf voordelen van een zakelijk krediet

Wanneer je op zoek bent naar een zakelijke financiering voor jouw bedrijf, kom je al gauw op een…

30-09-2022Zakelijk beleggen als zzp’er, kan dat?

Ben je geïnteresseerd in het genereren van passief inkomen? Dan moet je daar natuurlijk ook wat voor doen.…

06-05-2022Wat voor leningen kun je aanvragen als zzp’er?

Heb jij plannen om een grote uitgave te doen? Je moet het altijd weloverwogen doen, maar het is…

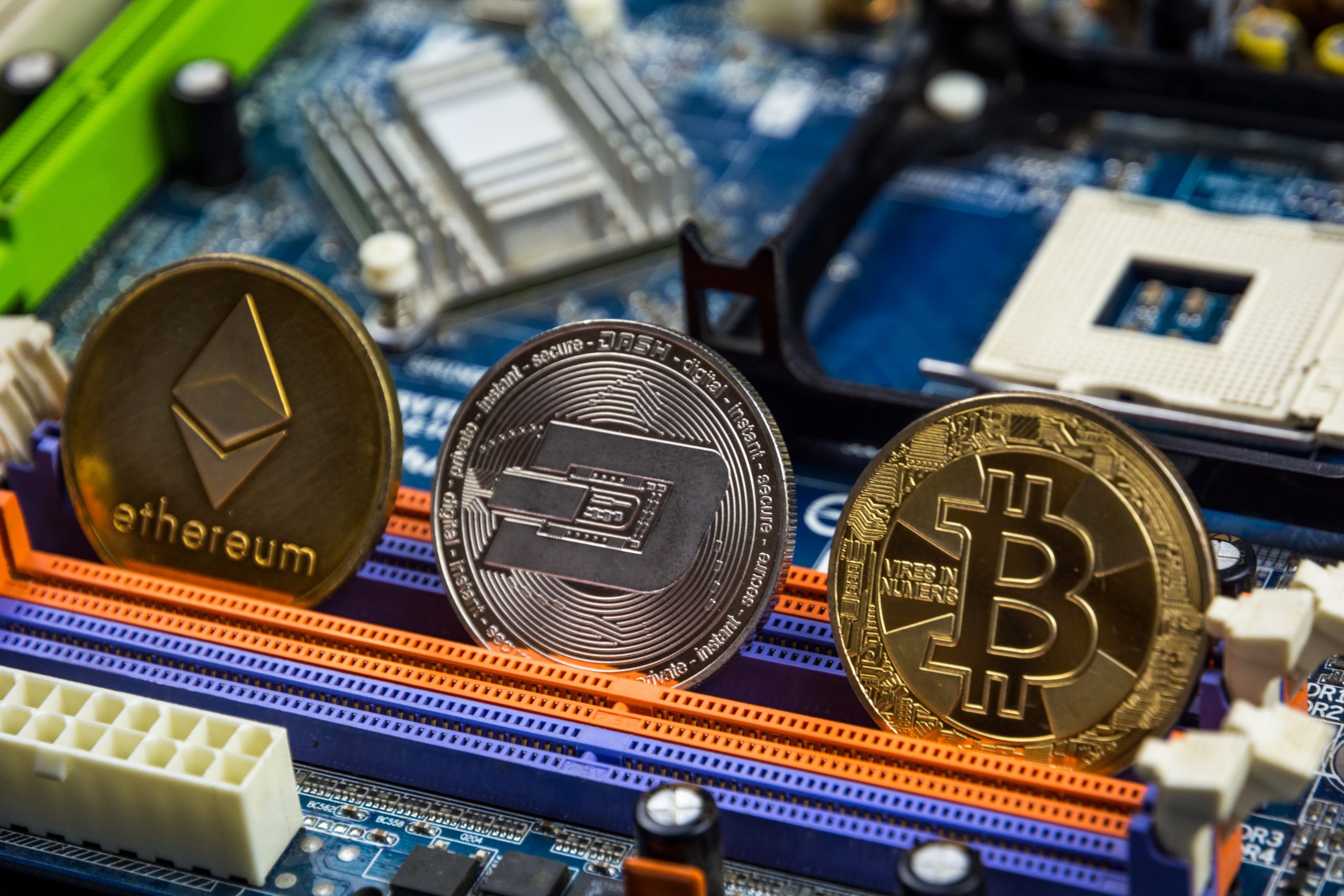

02-05-2022De belangrijkste cryptovaluta van dit jaar

Het afgelopen jaar steeg de belangstelling voor cryptomunten sterk. Niet alleen onder professionals, maar ook onder particulieren. Dit…

28-03-2022Financiële nieuws van de dag

Over de hele wereld is het voornamelijk olie die het land op een goede financiële manier laat draaien.…

23-02-2021Investeren in crypto heeft de toekomst

Investeren in cryptocurrency is de nieuwe trend. Het is voordelig, omdat je ook digitale goederen mee kunt handelen.…

16-02-20215 zakelijke bespaartips

Aan een eigen bedrijf zitten de nodige kosten verbonden. Het is dus geen overbodige luxe om je financiën…

11-12-2020Belastingdienst adviseert ondernemers juist nu na te denken over deelname kleineondernemersregeling

Den Haag, 9 november 2020. Ondernemers die in de komende jaren verwachten een jaaromzet lager dan € 20.000,-…

09-11-2020